[더벨] KT는 텔레캅을 키울 수 있을까

작성자: 최종관리자 | 조회: 357회 | 작성: 2022년 6월 24일 10:07 오전KT는 텔레캅을 키울 수 있을까

성장성 더딘 물리보안업, 초기 대규모 투자 부담…성장도 매각도 쉽지 않아

◇공고한 ‘2강 1약’ 물리보안 업계…KT텔레캅, 미미한 수익 창출력

21일 관련 업계에 따르면 KT텔레캅은 2000억원 규모의 투자 유치를 진행하고 있다. KT텔레캅은 2006년 공중전화 사업을 영위하는 KT링커스로부터 경비사업부문을 인적분할해 탄생한 회사다.

물리보안 업계는 현재 ‘2강 1약’의 과점 구조가 고착화한 상황이다. 에스원과 SK쉴더스(옛 ADT캡스)에 이어 KT텔레캅이 3위 사업자에 해당한다. 업계 내 시장점유율(M/S)은 순서대로 5 대 3 대 1 수준으로 전해진다.

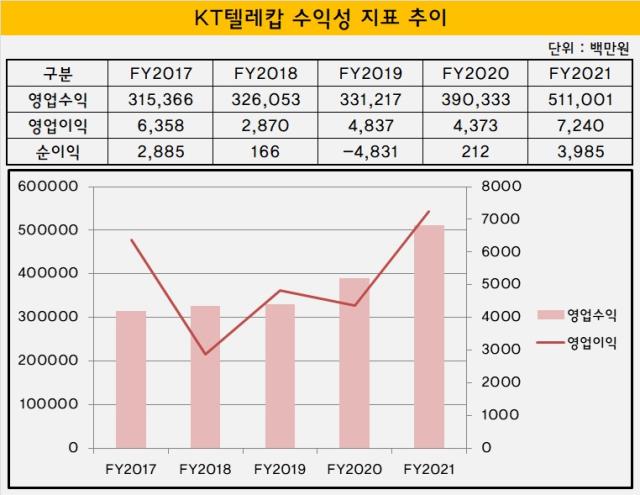

수익 규모를 보면 KT텔레캅이 절대적으로 작다. 지난해 별도 기준 KT텔레캅의 영업수익은 5110억원을 기록했다. 3000억원대 영업수익을 이어오다 최근 5년 새 가장 좋은 성과를 냈다.

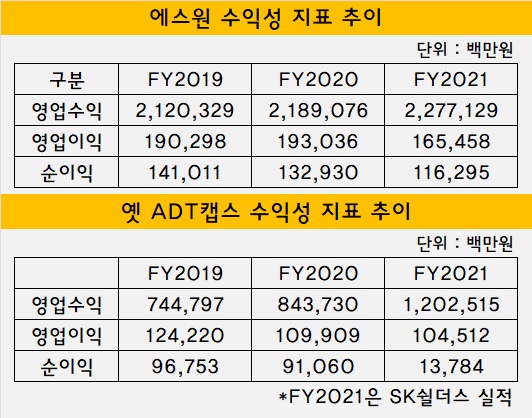

다만 지난해 에스원의 영업수익이 2조2771억원을 기록했다. KT텔레캅의 4.5배 수준이다. SK쉴더스의 물리보안(Physical Security) 영업수익은 9170억원이다. 이 역시 KT텔레캅과 2배 가까이 차이 난다.

영업이익을 기준으로 보면 격차는 더 벌어진다. 지난해 KT텔레캅은 72억원의 영업이익을 냈다. 이 역시 최근 5년 새 최대 규모였으나 에스원(1655억원)과 비교하면 미미한 수준이다.

SK쉴더스는 옛 ADT캡스 시절 영업이익률이 두 자릿수에 달했다. 에스원도 7~9%대 영업이익률을 유지하고 있지만 KT텔레캅은 1% 안팎 수준이다.

KT텔레캅의 업력은 15년이 넘었지만 여전히 적자와 흑자를 오가는 양상이다. 2019년에도 48억원의 당기순손실을 기록했다. 2018년과 2020년에도 1~2억원 순이익을 내는 데 그쳤다.

더욱이 물리보안업에서 큰 성장을 기대하기도 어려운 상황이다. KT텔레캅의 매출 구조를 보면 물리보안에 해당하는 보안서비스 수익이 1254억원으로 전체의 98.7%에 해당한다. 회사 측에 따르면 그중 물리보안과 인프라서비스가 각각 매출의 37%, 54% 수준을 차지한다. 유통 및 기타사업 수익은 전체의 1.3% 수준이다.

에스원의 경우 시큐리티 서비스가 전체 매출의 50.86%를 차지한다. 부동산 서비스, 통합보안 등 인프라 서비스가 나머지 48.52%의 매출이 발생한다.

SK쉴더스의 경우 앞서 기업공개(IPO)를 추진할 때 현재 가장 많은 매출이 발생하는 물리보안(Physical Security)보다는 사이버보안(Cybersecurity), 융합보안, 안전 및 돌봄(Safety & Care) 등 신사업의 성장성을 강조하기도 했다.

SK쉴더스가 당시 제출한 증권보고서에 따르면 물리보안 시장은 2025년까지 연평균 성장률이 4.1% 수준으로 전망된다. 이에 반해 사이버보안은 13.2%, 융합보안은 26.8%, 안전 및 돌봄은 세부 사업 영역에 따라 19.7~97.7%에 달할 정도로 시장이 빠르게 커질 것으로 예상된다.

보안업계 관계자는 “무인매장 등 물리보안에 대한 수요도 물론 커지고 있기는 하나 아무래도 다른 사업에 비해 성장성이 떨어진다”며 “KT텔레캅이 투자받는다고 해도 앞선 사업자들을 따라잡기는 현실적으로 어려울 것”이라고 말했다.

◇키우냐 접느냐…애매한 보안업 리스트럭처링 방향성

KT 입장에서도 KT텔레캅을 키울지 혹은 매각할지를 놓고 고심이 깊을 것으로 전망된다. 구현모 대표 취임 이후 KT는 그룹 차원에서 기업가치를 제고하기 위해 경쟁력이 떨어지는 사업은 정리하고 성장이 기대되는 사업에 힘을 실었다. 이른바 리스트럭처링(restructuring) 작업이다.

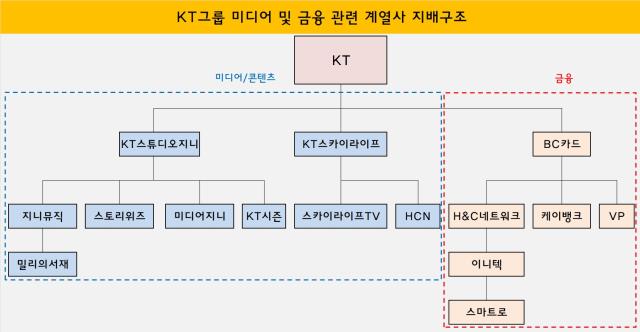

미디어와 금융 부문은 대표적인 성장 사업으로 판단했다. KT스튜디오지니를 중심으로 수직계열화 작업을 마치고 콘텐츠 강자 CJ ENM과 동맹을 맺어 경쟁력을 제고하고 있다. 금융에서는 케이뱅크가 기업공개(IPO) 출격을 앞두고 있다. 통신업에 가려져 있던 경쟁력 있는 사업 부문을 부각해 기업가치를 재평가받아 저평가된 주가를 끌어올리겠다는 구상이다.

반면 경쟁력이 떨어지거나 사업 확장에 메리트가 없다고 본 계열사는 과감히 정리했다. 지난해 6월 무전기 전문 자회사 KT파워텔을 매각한 데 이어 올 1월 브랜드 택시 운영 및 관제 시스템 개발을 주요 업무로 담당한 오토피온을 처분했다.

그런데 보안업에 대해서는 방향성을 결정하기 쉽지 않아 보인다. 시장 내 포지션이 애매한 데다 투자 비용이 만만치 않기 때문으로 풀이된다.

물리보안 특성상 인건비 비중이 크다. 지난해 물리보안 3사의 영업비용 내 인건비(급여 + 퇴직급여 + 복리후생비)가 차지하는 비중은 25.84~34.8%에 달했다. 최저임금 상승과 주 52시간 근무제 도입에 따른 채용인력 증가로 부담은 가중되고 있다.

규모의 경제를 달성할 때까지 지속적으로 비용이 커지는 구조인데 큰 성장을 기대하긴 어렵다. KT가 동일한 규모의 재원을 투입하더라도 미디어나 금융에 투자하는 것에 비해 ‘가성비’가 떨어지는 셈이다.

업계 다른 관계자는 “보안업은 기본적으로 투자를 많이 해야 성장할 수 있다”며 “비용 가운데 인건비 비중이 엄청 높아 매출을 키우기 위한 토대를 마련하는데 부담이 클 수밖에 없다”고 밝혔다.

물론 KT의 통신 기술이 보안업과 밀접하게 연결되고 대리점을 통해 영업 측면에서 시너지를 낼 수는 있지만 핵심 경쟁력은 아니라는 게 중론이다.

앞선 관계자는 “보안과 통신이 인프라 측면에서 시너지를 낼 수는 있지만 미미하고 결국 보안 서비스가 메인 경쟁력”이라며 “그룹 차원에서 KT텔레캅에 적극적으로 힘을 실어주지 못하고 ‘계륵’처럼 처리하기 곤란한 분위기로 알고 있다”고 전했다.

KT텔레캅 관계자는 “건물관리 사업도 이관받았고 KT에서 진행해온 일부 보안 사업도 이번에 KT텔레캅으로 가입자 이관을 추진 중”이라며 “그룹 차원에서 힘을 실어주고 있다”고 말했다